残保金,无需申报了!

残保金,无需申报了?赶紧跟着一起来看看吧!

1

“上年用人单位在职职工人数”是怎么来的?

2

外聘的劳务工,是属于在职职工吗?

3

新成立的企业,从什么时候开始首次年审和首次申报?

4

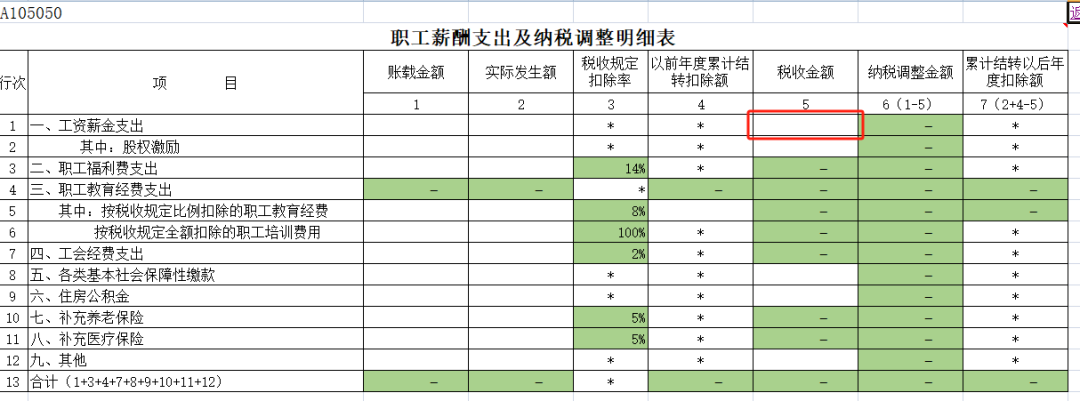

用人单位“上年在职职工工资总额”如何填报?

其实残疾人保障金主要目的不是为了收钱,而是促使企业按照残疾人就业,按照在职人员数量*1.6%安排,比如A公司如果有一个残疾人在公司就业,那其实就不会缴纳残保金了。

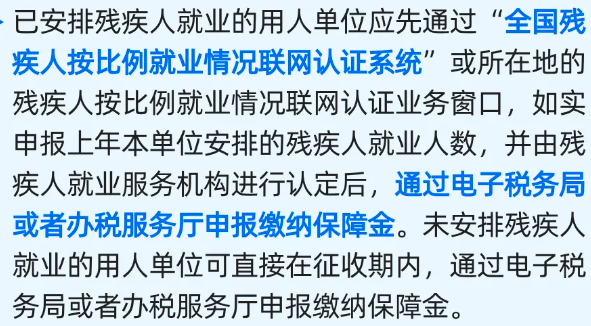

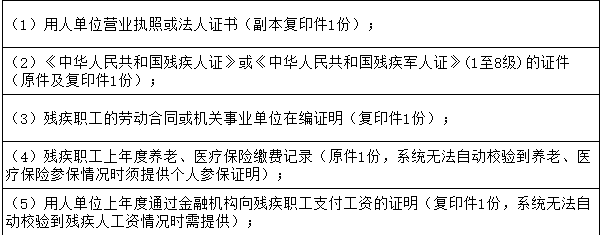

当然,这个安排不是说你随便找个残疾证挂着应付检查就行了。这个工资不能低于当地最低工资标准,还得把社保按照流程发放和缴纳,然后带着相关资料去残疾人就业服务机构申报,审核通过有证明才算。上年如有安置残疾人就业情况,申报前请到当地残联申报确认。

所以,大家有安置残疾人就业的,一定要关注什么时候申报审核残疾人名单(如果逾期未审核将被视同为安置)。

当然按照最低工资标准加社保等人工成本,可以进行测算,如果单位人员多,平均工资高,可以通过筹划招聘点残疾人从事辅助性的工作,比如卫生清洁、网络客服之类。

办理路径:

操作步骤

热点问题

残保金申报

人数和工资总额直接从年报取数吗?

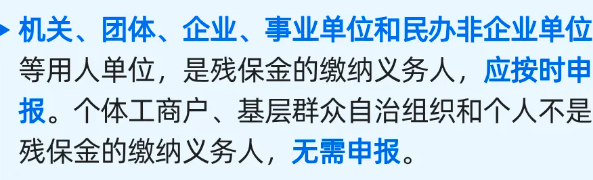

一、每个企业必须缴纳残疾人就业保障金吗?

残疾人就业保障金(残保金)年缴纳额=(上年用人单位在职职工人数×1.5%-上年用人单位实际安排的残疾人就业人数)×上年用人单位在职职工年平均工资。

提示,此处比例1.5% ,在某些地区可能是0.5%,需要以当地政策为准,各地比例有所不同。

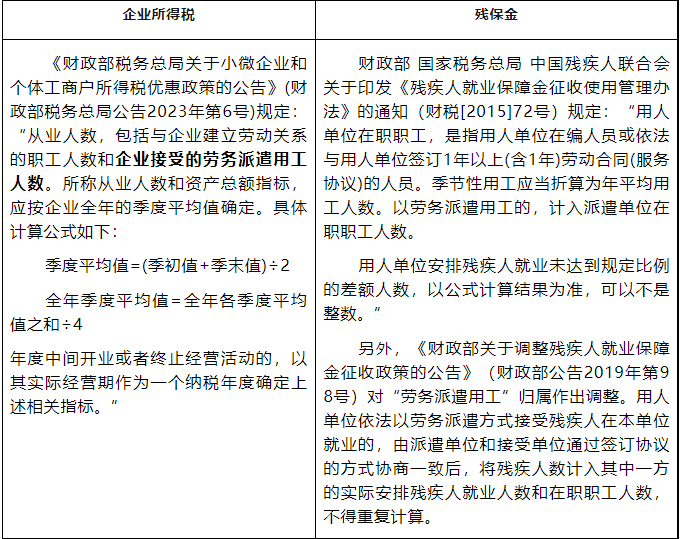

用人单位在职职工,是指用人单位在编人员或依法与用人单位签订1年以上(含1年)劳动合同(服务协议)的人员。季节性用工应当折算为年平均用工人数。以劳务派遣用工的,计入派遣单位在职职工人数。

季节性用工折算为年平均用工人数计算公式如下:

年平均用工人数=季节性用工人数*(用工月数/12)。

用人单位安排残疾人就业未达到规定比例的人数,以公式计算结果为准,可以不是整数。

上年用人单位在职职工年平均工资,按用人单位上年在职职工工资总额除以用人单位在职职工人数计算。

上年用人单位在职职工工资总额按照国家统计局有关文件规定口径计算,包括计时工资、计件工资、奖金、加班加点工资、津贴、补贴以及特殊情况下支付的工资等项目。

工资总额是税前工资,包括单位从个人工资中直接为其代扣或代缴的房费、水费、电费、住房公积金和社会保险基 金个人缴纳部分等。

残疾人就业保障金征收标准上限,按照当地社会平均工资2倍执行。当地社会平均工资按照所在地城镇非私营单位就业人员平均工资和城镇私营单位就业人员平均工资加权计算。

2、残保金账务处理

(1)计提残疾人就业保障金

借:管理费用

贷:应交税费—应交残疾人就业保障金/其他应付款-残保金

(2)实际缴纳残疾人就业保障金

借:应交税费—应交残疾人就业保障金/其他应付款-残保金

贷:银行存款

(3)延期缴纳所支付的滞纳金

借:营业外支出

贷:银行存款

注:财政部会计司明确,企业未按规定缴纳残疾人就业保障金,按规定缴纳的滞纳金,计入“营业外支出”科目。

(4)残保金减免的会计处理

若因安置残疾人就业满足安置月数而获得全部减免或人员不超过30人免征残保金,可以不必计提;若因政策优惠或安置残疾人就业但未满足安置比例,则部分减免,可以仅就减免后实际应缴金额计提。若希望账面反映减免金额,也可以先行计提,然后原分录冲回。

借:应交税费—应缴残疾人就业保障金/其他应付款-残保金

贷:管理费用

鉴于直接减免特性,不宜结转其他收益等科目。

(5)残保金返还的会计处理。

企业超比例安排残疾人就业或因安排残疾人就业做出显著成绩,按规定收到的奖励,符合《企业会计准则第16号-政府补助》关于收益性支出的要求,计入“其他收益”科目,会计处理为:

借:银行存款

贷:其他收益(小企业会计准则计入“营业外收入”)